Banca Națională a României (BNR) a făcut vineri primul pas de reducere a dobânzilor din 2021 încoace, o decizie cu multiple efecte în economie și implicit în viețile românilor. Pe palierul ratelor bancare, creditorii cu rate legate de indicii ROBOR vor beneficia imediat de decizia BNR, în timp ce cei cu credite legate de IRCC vor trebui să aștepte până anul viitor pentru a vedea micșorări ale ratelor lunare, iar asta din cauza modului în care IRCC se aplică, adică cu două trimestre întârziere față de momentul calculării.

Urmărește mai jos producțiile video ale Economedia:

- articolul continuă mai jos -

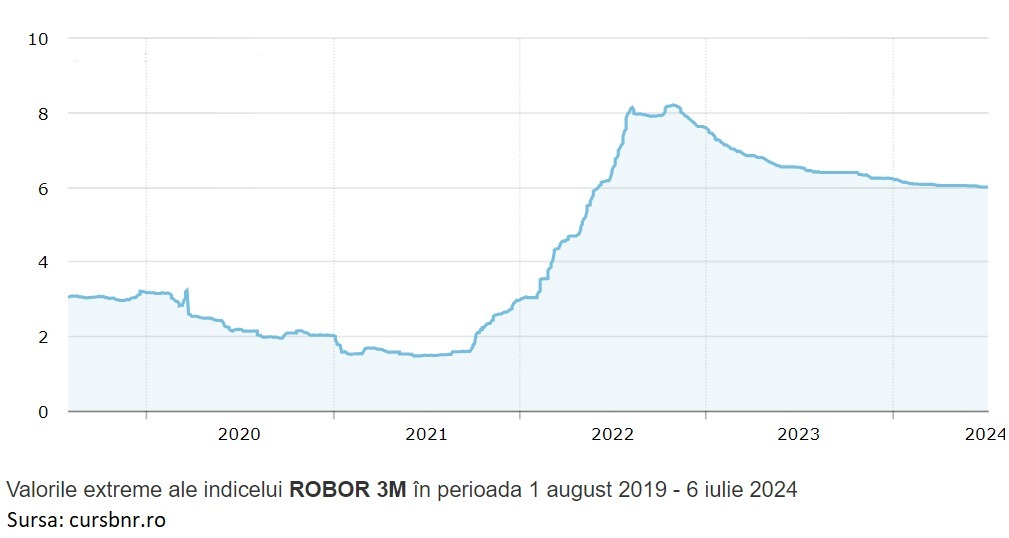

În primul rând, la o rată anuală de creștere a prețurilor de consum de 5,1% în luna mai, în scădere de la 5,9%, Banca Națională a avut mână liberă să facă această prima mișcare a dobânzilor din ultimele 18 luni, după cum a scris Economedia aici. La o inflație cu aproape 2 puncte procentuale sub rata-cheie de dobândă și dobânzi ROBOR nemișcate de la 6% de circa 4 luni, balanța riscurilor s-a înclinat în favoarea unei moderări a nivelului dobânzilor.

Asta în ciuda excedentului de cerere din economie și chiar a unei explozii a comerțului cu amănuntul (+6,5% în primele 4 luni din 2024, față de primele 4 luni din 2023), inflamat de creșterile de venituri din mediul privat și public, respectiv de politica fiscală a Guvernului, care e anticipat de Comisia Europeană să împingă deficitul bugetar la circa 7% din PIB în anul electoral.

Nivelul de 6% al dobânzilor ROBOR din ultimele luni, sprijinit de cantitatea record de bani din bănci (46 miliarde de lei în medie zilnică, în luna mai), arăta deja așteptările pieței și ale investitorilor în titluri de stat în lei, care au așteptat raportul cu inflația pe mai pentru a intra puternic la cumpărare. Până la raportul cu inflația din mai de la INS, care a limpezit apele și a eliminat incertitudinile privind scăderea dobânzilor, investitorii și-au concentrat achizițiile pe titluri de stat cu scadențe scurte (1-2 ani) și pe certificatele de trezorerie cu scadență de 6-8 luni.

Scăderea dobânzilor duce la o creștere a prețului unitar al obligațiunilor, în timp ce o creștere a dobânzilor scade valoarea unitară a obligațiunilor.

La precedenta ședință a Consiliului BNR, din luna mai, guvernatorul Mugur Isărescu a semnalat că „momentul oportun” se va apropia dacă inflația va da semne de cooperare. Momentan, în restul acestui an, traiectoria descendentă a inflației, inclusiv a celei de bază, pare să fie „neîndoielnică”. Asta înseamnă încă 3 scăderi de cel puțin 0,25% la ședințele BNR din august, octombrie și noiembrie.

Ce anticipații au analiștii și care sunt efectele concrete. Putem vedea dobânzi ROBOR la sub 5% în final de 2024

În esență, analiștii nu anticipează încă un ciclu extins de scădere a dobânzilor, ci mai degrabă un ciclu scurt, de moderare a acestora. Asta înseamnă mai degrabă o reașezare a dobânzilor pe un palier ușor inferior, dar în continuare setat la înălțime (6% rata-cheie în debutul lui 2025), în contextul macroeconomic încă neclar.

Principala necunoscută pentru anul următor rămâne politica fiscală a Guvernului, dar cu o scădere și mai rapidă a ratei anuale de creștere a prețurilor de consum, BNR ar putea face scăderi de dobânzi și în pași de câte 0,5 puncte procentuale, ceea ce ar duce rata-cheie la sub 6% și rata efectivă a politicii monetare sub 5%. Pe de altă parte, BNR ar putea acționa mai prudent pe partea de reducere a dobânzilor dacă rata anuală a inflației ar reîncepe să o ia în sus, cum se întâmplă deja în Polonia, Ungaria sau Slovacia.

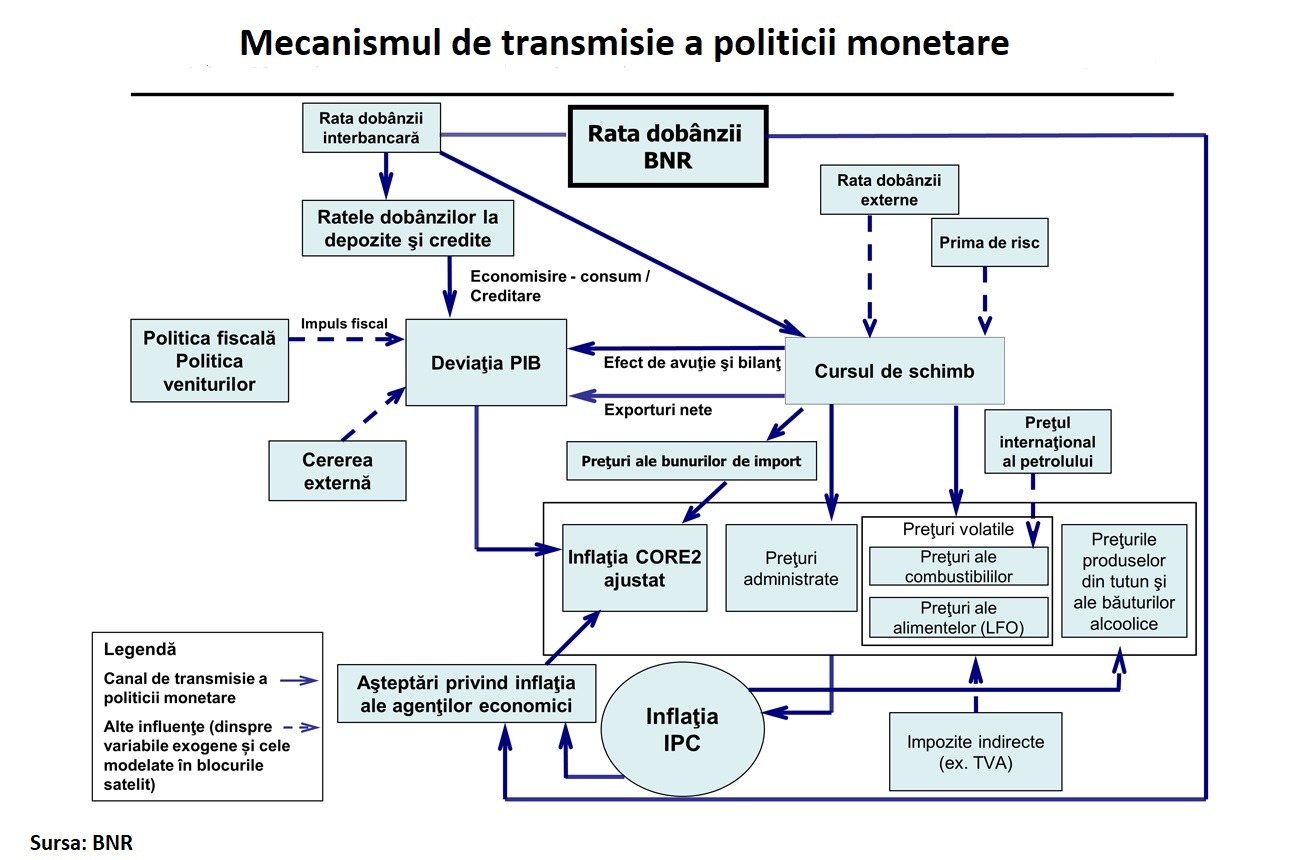

Acest prim pas al BNR este unul simbolic care dă un semnal macroeconomic extrem de important, în general unul de stimulare a ciclului de afaceri. Ratele de dobândă sunt cele mai puternice instrumente de transmisie a politicii monetare pe care banca centrală dorește să o implementeze.

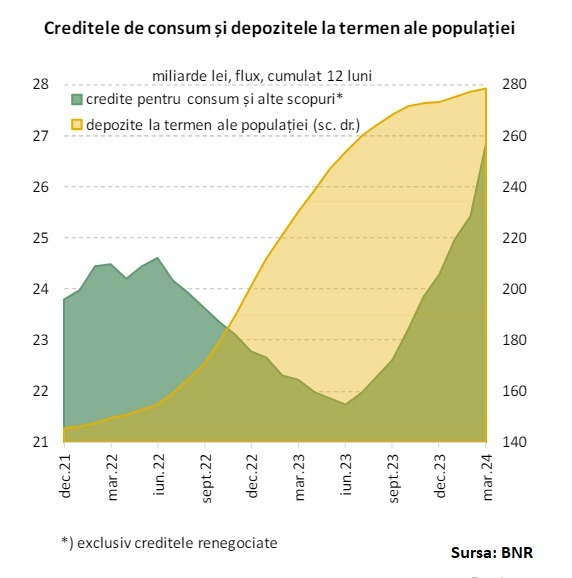

Piața bancară s-a mișcat oricum înaintea BNR, în răspuns la semnalele guvernatorului Isărescu, și a împins în jos dobânzile la creditele de consum și cele ipotecare, inclusiv în condițiile surplusului de lichiditate record.

Multe bănci începuseră deja de câteva luni să ofere dobânzi mai mici decât dobânda cheie de 7% a BNR și chiar mai mici decât dobânda de 6% de la facilitatea de depozite pentru băncile comerciale.

Reducerea semnificativă a dobânzilor nu doar stimulează creditarea și o face mai accesibilă, din moment ce ratele lunare vor fi mai reduse, dar scăderea ratelor lasă natural mai mulți bani în buzunarele consumatorilor.

Ca exemplu, în ratele lunare ale creditorilor legați de ROBOR, după scăderea de 25 de puncte de bază a indicelui ce va avea loc luni, cotația ROBOR va ajunge în teorie la 5,75%. În această situație, o rată la un credit Prima Casă standard ar putea scădea cu circa 45 de lei. Scăderea dobânzii lasă deci mai mult venit disponibil în gospodării pentru alte tipuri de cheltuieli, iar de aici reiese parte din efectul direct de stimulare a economiei.

La fel, o scădere a dobânzilor reduce atractivitatea economisirii (dobânzile la depozitele bancare scad) și practic încurajează consumul și investițiile, atât cele personale în active de risc (acțiuni – efect de avuție) cât și cele ale firmelor. Investițiile mai mari ale firmelor ajung mai departe să creeze noi locuri de muncă.

Deja în ultimul an creditarea în lei a crescut masiv și a susținut consumul, în special comerțul privat cu mărfuri nealimentare. În plus, semnalul că BNR reduce dobânda stimulează contractarea de noi credite, inclusiv de către firme.

De asemenea, o reducere a dobânzilor, în contextul diferenței cu dobânzile din alte țări similare României (Polonia, Cehia) sau din zona euro reduce din presiunea pe aprecierea monedei naționale, a cărei valoare a fost ținută până acum de banca centrală.

Totodată, o reducere a dobânzilor în teorie se face când are loc o moderare a presiunilor inflaționiste și a anticipațiilor privind inflația ale agenților economici. În caz contrar, stimularea creditării și a economiei în general poate acționa ca paie pe foc și poate reaprinde presiunile inflaționiste.

Dincolo de cât de puternice sau nu sunt presiunile inflaționiste din economia românească (în lunile aprilie și mai rata anuală a inflației a fost influențată major de scăderea an/an de 6% a prețurilor la electricitate și de 18% a celor la gaze naturale, zone unde guvernul a acționat prin plafonare), semnalul este că riscul de recesiune se moderează.

De altfel, în vremurile actuale, în care bancherii centrali favorizează creșterea economică în detrimentul luptei cu inflația, băncile centrale au ajuns să aibă rolul de a modera volatilitatea ciclului de afaceri, înlocuind crizele și consecințele lor, uneori purificatoare.

Asta înseamnă per total că ciclul economic actual se va lungi, cu excepția unor șocuri adverse puternice venite din extern.

În plus, decizia BNR ajută Guvernul, care are un nou „talking point” la întâlnirile viitoare cu Comisia Europeană și ședințele cu agențiile de rating, putând să arate cu degetul la ce face banca națională.

BNR sprijină astfel angajamentele și negocierile României pentru reducerea pe termen mediu (6-7 ani) a deficitului bugetar, reducând ușor costurile de finanțare și ridicând prognozele de creștere economică, implicit și veniturile bugetare care ar putea primi un impuls organic. Asta reduce inclusiv riscul unei modificări a ratingului de țară într-un an cu o accentuare majoră a dezechilibrului bugetar și discuții în teorie dificile (politic) cu Comisia Europeană pentru ajustarea deficitului.

Banca Națională era deja în căutarea unui „moment oportun”, în condițiile în care guvernatorul Mugur Isărescu a declarat, surprinzător de clar, încă din februarie, că Consiliul de Administrație al băncii naționale a discutat deja despre un așa-numit „calendar” de reducere a dobânzilor. În plus, mandatul de guvernator al lui Mugur Isărescu, care la 1 august va împlini 75 de ani, urmează să fie reînnoit în acest an.

După un 2024 euforic, balanța riscurilor macroeconomice pentru România se va înclina pe partea negativă

Scăderea dobânzilor și implicit creșterea prețurilor la obligațiuni vor îmbunătăți situația bilanțieră a băncilor comerciale, (profit mai mare din reevaluarea activelor), în ciuda faptului că vor avea venituri mai mici ca urmare a diminuării nivelului dobânzilor. Băncile sunt cei mai mari investitori în titluri de stat în lei, cu o pondere de circa 40% în totalul titlurilor emise pe piață.

Analiștii vorbeau deja despre faptul că obligațiunile românești oferă o „valoare decentă” în condițiile în care, pe partea de ofertă a pieței, Ministerul de Finanțe și-a realizat deja o parte semnificativă din emisiunile programate pentru acest an (70% din necesarul brut de finanțare pentru deficitul estimat de Guvern la 5% din PIB), iar BNR era anticipată să înceapă tăierea dobânzilor în condițiile atenuării ritmului anual al inflației.

Cu toate acestea, Guvernul pare să se ducă cu deficitul bugetar spre 7% din PIB în acest an, ceea ce înseamnă că împrumuturile pe întreg anul se vor apropia de 250 de miliarde de lei, (aproximativ 120 miliarde de lei + 130 miliarde de lei pentru plata datoriei scadente în acest an), în funcție de dimensiunea arieratelor pe care Guvernul le va constitui în final de an.

Asta înseamnă că Ministerul Finanțelor va trebui să emită și mai multe obligațiuni în lei, iar oferta ridicată va ține dobânzile suverane din piața primară sus. Practic orice raliu al prețurilor obligațiunilor va fi unul de scurtă durată.

Notă:

Scăderea ratei inflației din lunile aprilie și mai a fost influențată major de scăderea prețului la energie electrică (-6% an/an) și gaze naturale (-8% lună/lună în mai după -11% în aprilie, ceea a dus la un declin de 18% an/an). Impactul scăderii prețurilor la gaze a fost de 0,3 puncte procentuale în rata anuală din luna mai.

În același timp, indicele prețurilor de consum (IPC) excluzând legume, fructe, ouă, combustibili şi produsele ale căror preţuri sunt reglementate (medicamente, energie electrică, gaze naturale, energie termică, transport CFR, transport pe apă, poştă şi curier, servicii de eliberare carte identitate, permis auto, paşaport, apă, canal, salubritate, transport urban în comun, chirii stabilite de administraţia locală) a crescut în luna mai cu un ritm încă ridicat de 0,41%, după avansuri de 0,69% în aprilie, 0,39% în martie, 0,65% în februarie și 0,99% în ianuarie.

Dincolo de impactul important al scăderii prețurilor la gaze și electricitate din ultimele luni și privind atent la dinamica lunară din mai a prețurilor din întregul coș de consum pe care IPC încearcă să îl creeze, este evident că presiunile inflaționiste structurale s-au arătat încă puternice și chiar extinse pe mai toate categoriile de produse. La nivelul prețurilor serviciilor, rata anuală de creștere este de 9,29% în luna mai (după +0,4% lună/lună), iar la mărfuri nealimentare de 6,38%.

Singurele zone unde presiunile inflaționiste sunt ținute sub control sunt cele unde autoritățile au impus plafonări de prețuri, măsuri specifice perioadelor cu inflație structurală și pusee de inflație repetate.

Sursa foto: Ilona Andrei

Sursa foto: Ilona Andrei