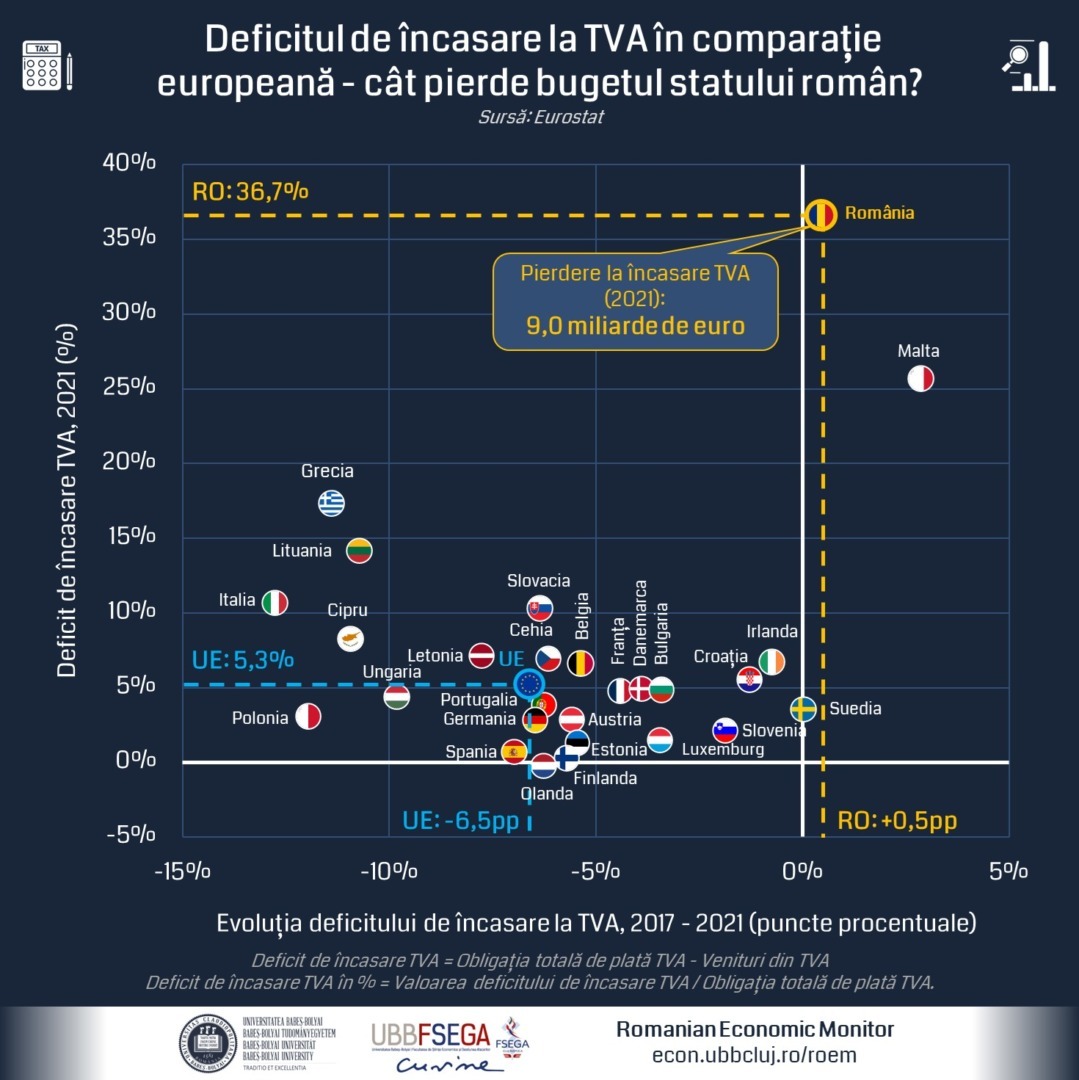

România are cel mai mare deficit de încasare la TVA (36,7%) dintre statele UE, bugetul statului pierzând astfel un venit de aproximativ 9 miliarde de euro. De asemenea, România este una dintre cele două țări europene în care eficiența colectării TVA s-a înrăutățit în ultimii 5 ani, după cum arată datele sintetizate de echipa de economiști a Facultății de Științe Economice și Gestiunea Afacerilor (FSEGA) a UBB din Cluj, care derulează proiectul de cercetare Romanian Economic Monitor. Economiștii subliniază că reducerea deficitului de încasare la TVA ar reprezenta un instrument eficient pentru a reduce deficitul major al bugetului statului. În scenariul în care România ar atinge media UE în eficiența colectării TVA, statul ar reuși să reducă semnificativ deficitul bugetar, cu 3,18 puncte procentuale, iar dacă am ajunge din urmă Polonia, o țară care are performanțe mai bune la acest capitol decât media UE, reducerea deficitului bugetar ar fi de 3,39 puncte procentuale.

Urmărește mai jos producțiile video ale Economedia:

- articolul continuă mai jos -

Bugetul statului român pierde 9 milioane de euro

Deficitul bugetar al României a depășit 3% deja în anul 2019, iar începând de atunci țara se află sub procedură de deficit excesiv din partea Comisiei Europene, ceea ce poate avea consecințe negative privind accesarea fondurilor europene de către România, notează analiza economiștilor de la Romanian Economic Monitor. “În 2023 este clar că nu doar această țintă de 3%, dar nici ținta de deficit de 4,4% cuprinsă în legea bugetului pentru anul 2023 nu poate fi îndeplinită. Ca și consecință, guvernul a luat mai multe măsuri cu impact negativ asupra creșterii economice, dar cu scopul reducerii deficitului bugetar existent. Chiar și cu aceste măsuri, deficitul bugetar va ajunge cel mai probabil la peste 6% din PIB (peste nivelul de 5,78% aferent anului 2022), în timp ce creșterea PIB se va încetini semnificativ, conform estimărilor noastre la +1,8% (față de +4,7% în 2022)”, notează analiza cercetătorilor.

Majoritatea măsurilor luate pentru reducerea deficitului bugetar au vizat creșterea veniturilor, prin modificări de impozitare, care pot eroda competitivitatea economică a țării, înrăutățind astfel perspectivele de creștere, notează reprezentanții FSEGA. “În teorie, ar exista și alte metode de creștere a veniturilor bugetului care nu ar afecta competitivitatea mediului de afaceri, precum o rată mai ridicată de încasare a TVA la nivel national. De mult timp însă, rata de încasare a TVA din România este cea mai scăzută din Uniunea Europeană: de exemplu, în anul 2021, statul nu a reușit să încaseze o proporție de 36,7% din TVA datorată, pierzând astfel 9 miliarde de euro de venituri bugetare, care a însumat 3,75% din PIB-ul anului 2021”, spune Béla-Gergely Rácz, membru al echipei Romanian Economic Monitor, lector la FSEGA.

Mai mult, nu numai că România se află pe ultimul loc în UE în ceea ce privește eficiența colectării TVA, dar în timp ce această eficiență s-a îmbunătățit în medie cu 6,5 puncte procentuale în UE în perioada 2017-2021, România a fost una dintre cele două țări unde acest indicator s-a deteriorat.

“De asemenea, este de remarcat și faptul că acest deficit de încasare TVA nu reprezintă o problemă nouă pentru România: guvernele promit de ani de zile că îl vor îmbunătăți, deteriorarea în timp a acestui indicator fiind însă vizibilă și în acest indicator. Ineficiența guvernelor în această problemă este greu de explicat, existând soluții digitale funcționale în celelalte țări europene, soluții care pot reduce semnificativ deficitul de încasare a TVA”, spune Rácz.

Calcule: Cum s-ar putea reduce deficitul bugetar și cum ar crește veniturile

Pentru a cuantifica potențialul unor astfel de dezvoltări digitale, echipa Romanian Economic Monitor a calculat contribuția reducerii deficitului de încasare a TVA-ului la veniturile bugetare ale României.

“De exemplu, o reducerea a acestui indicator la 20% ar contribui la creșterea veniturilor bugetului raportat la PIB cu 1,69 puncte procentuale. Chiar și cu o astfel de îmbunătățire semnificativă însă, România ar urca de pe ultimul în UE pe penultimul loc în ceea ce privește eficiența colectării TVA-ului. Cu toate acestea, o astfel de creștere a veniturilor bugetului ar reduce semnificativ deficitul bugetar actual, iar unele dintre măsurile de austeritate ar deveni inutile. Într-un scenariu diferit, dacă România ar atinge media UE în eficiența colectării TVA, statul ar reuși să reducă semnificativ deficitul bugetar cu 3,18 puncte procentuale, iar dacă am ajunge din urmă Polonia, o țară care are performanțe mai bune la acest capitol decât media UE, reducerea deficitului bugetar ar fi de 3,39 puncte procentuale. Aceste îmbunătățiri din urmă ar însemna în același timp că România ar putea evita procedura de deficit excesiv impusă de Comisia Europeană, chiar și în cazul în care deficitul bugetar al anului curent (fără îmbunătățirea de mai sus) va trece de pragul de 6%”, arată echipa Romanian Economic Monitor.

| Reducerea deficitului de încasare a TVA de la 36,7% la… | Ar reprezenta o potențială reducere a deficitului bugetar în procentaj din PIB de… |

| 20% | 1,69% |

| Nivelul mediu al UE | 3,18% |

| Nivelul mediu al țărilor din regiune | 3,22% |

| Nivelul din Polonia | 3,39% |

CE: Statele membre UE au pierdut venituri din TVA în valoare de aproximativ 61 de miliarde de euro în 2021. România, la coada listei

Conform celor mai recente cifre privind deficitul de încasare a TVA, statele membre UE au pierdut venituri din TVA în valoare de aproximativ 61 de miliarde de euro în 2021, o scădere de aproximativ 38 miliarde de euro faţă de datele revizuite din 2020, majoritatea statelor membre UE înregistrând progrese în asigurarea conformării la plata TVA, se arată într-un raport publicat în octombrie de Comisia Europeană și citat de Agerpres.

Raportul examinează în special România, unde deficitul de încasare a TVA rămâne ridicat şi în mare măsură neschimbat de-a lungul mai multor ani. Din 2000, primul an în care s-a publicat studiul UE privind decalajul TVA, deficitul de încasare a TVA a fluctuat peste pragul de 30%. În plus, deficitul de încasare a TVA a fost substanţial mai mare decât în orice alt stat membru în întreaga perioadă dintre 2000 şi 2021. Între 2013 şi 2021, acesta a variat între 33,2% şi 39,7%.

Decalajul a rămas ridicat, în pofida condiţiilor favorabile pentru îmbunătăţirea conformării la plata TVA. Per total, între 2013 şi 2021, economia României a crescut cu 34% în termeni reali. Mai mult, Guvernul a redus în mod semnificativ sarcina TVA prin reducerea cotei standard standard cu 4 pp în ianuarie 2016 şi cu încă 1 pp în 2017. Această schimbare semnificativă a cotei nu a avut niciun impact vizibil asupra evoluţiei conformării la plata TVA.

Acţiunile întreprinse de administraţia română sunt în concordanţă cu acţiunile întreprinse de Letonia, Ungaria, Polonia şi Slovacia. În încercarea de a elimina frauda intracomunitare realizată prin intermediul unor firme fantomă (Missing Trader IntraCommunity – MTIC), România a introdus şi extins mecanismul intern de taxare inversă (în 2013 şi 2016).

De asemenea, România a introdus un mecanism obligatoriu de divizare a plăţii pentru persoanele impozabile şi instituţiile publice care au restanţe fiscale sau care fac obiectul procedurii de insolvenţă. Mecanismul a fost în vigoare între 2018 şi 2020. În plus, în 2018, România a introdus case de marcat electronice pentru firmele mijlocii şi mari.

Raportul arată că măsurile similare introduse, situaţia macroeconomică, precum şi alţi factori, cum ar fi popularitatea plăţilor digitale sau indicele de corupţie, nu disting clar România de grupul de state membre care au înregistrat o îmbunătăţire semnificativă a conformării la plată. O diferenţă pronunţată se constată în raportarea digitală a tranzacţiilor cu TVA între România şi cel din urmă grup. Spre deosebire de Letonia, Ungaria, Polonia şi Slovacia, până în 2022, plătitorii de TVA din România nu erau obligaţi să-şi raporteze datele de tranzacţionare.

Acest lucru, în schimb, a avut probabil un impact negativ asupra eficienţei aplicării impozitelor. În plus, auditurile fiscale au fost considerate ineficiente conform standardelor internaţionale, notează CE. Cu toate acestea, Agenţia Naţională de Administrare Fiscală şi-a schimbat recent modul de operare. Începând cu 2022, companiile mari sunt acum obligate să-şi transmită informaţiile fiscale prin noul sistem SAF-T. Sistemul a fost extins în continuare la întreprinderile mijlocii (din 2023), iar din 2025 va fi introdus şi pentru companiile mici. Estimările rapide indică o scădere a deficitului de încasare a TVA în 2022 cu aproximativ 1,5 puncte procentuale (pp). Cu toate acestea, impactul introducerii nu va fi probabil vizibil decât la o dată ulterioară, când estimările de conformitate pentru anii următori vor fi disponibile.

Guvernatorul BNR, Mugur Isărescu: “Cum să faci stat european cu 27% venituri din PIB?”

Problema slabei colectări a veniturilor la PIB este reiterată frecvent de guvernatorul BNR, Mugur Isărescu. În contextul discuțiilor despre noul pachet de măsuri fiscale, între timp aprobat, acesta făcea o astfel de remarcă în vară, cu ocazia prezentării raportului trimestrial asupra inflației

“De ce discutăm acum despre necesitatea de corecții fiscale? “Anul trecut inflația a fost mai mare decât cea prevăzută în construcția bugetară, veniturile au fost mai mari. Anul acesta inflația nu e atât de mare. Am avut venituri care au apărut în plus față de perioada în care s-a gândit bugetul. În acest an, inflația se apropie de ceea ce am țintit și nu mai au venituri în plus. Un al doilea element, după părerea mea: această iluzie cu statul minimal. Românii nu vor stat minimal, vor impozite mai mici. Ce firmă, ce persoană vrea impozite mari? Românii vor un stat capabil, cu autostrăzi, educație, spitale, acestea sunt servicii și activități publice care sunt costisitoare. Cum să faci stat european cu 27% venituri din PIB? (România se află în coada clasamentului în UE privind colectarea veniturilor la buget, ca procent în PIB, în jur de 27 – 28%, n.red.) Trebuie să ne revenim! Dacă nu ne revenim, o să vină o corecţie de piaţă şi o să ne arunce o găleată de apă rece în cap, poate ne vom reveni. Nu ai cum să faci. Uitaţi-vă la toate serviciile publice, toate sunt subfinanţate. E diferenţă mare. Vezi că ai numai 27% din PIB, vorbeşte într-una că nu se încasează cum trebuie”, a mai transmis Isărescu.

Foto: Dreamstime

Foto: Dreamstime