Ratele de dobândă la care se împrumută Guvernul Ciolacu pentru finanțarea deficitului bugetar și acoperirea sumelor necesare refinanțării datoriei care ajunge la scadență în acest an au tot crescut ușor-ușor în ultimele luni și au atins săptămâna trecută noi maxime pentru acest an. Emisiunile din piața primară au început să scârțâie din debutul lunii aprilie, iar Ministerul de Finanțe a avut și prima emisiune de titluri de stat eșuată complet din noiembrie 2023 încoace, după ce a încercat să vândă titluri de stat în valoare de 300 de milioane de lei cu scadența în 2038, dar s-a lovit de o cerere foarte scăzută (sub oferta de 300 de mil. lei) pentru o maturitate așa îndelungată.

Urmărește mai jos producțiile video ale Economedia:

- articolul continuă mai jos -

În timp ce emisiunile de obligațiuni cu scadență îndelungată nu au creat așa mare interes în ultima perioadă, cele mai căutate au fost titlurile pe termen scurt: de exemplu certificatele de trezorerie cu maturitate de 12 luni, unde investitorii locali au subscris de 4,5 ori oferta, la o dobândă medie de 6,02%. Prin acestea, Finanțele au atras 1,54 miliarde de lei, mult peste suma inițială din prospect, care era de 400 de milioane de lei.

O altă licitație de obligațiuni pe termen scurt care a atras un interes foarte mare a fost cea de titluri cu scadența ianuarie 2026. Suma inițială vizată pentru acest împrumut era de 400 de milioane de lei, dar Guvernul a împrumutat până la urmă 891 milioane de lei, la în condițiile în care băncile și alți investitori (fonduri de pensii sau clienți instituționali/străini ai băncilor) au înaintat 1,53 miliarde de lei, oferta având deci o cerere solidă cu un raport bid-to-cover de aproape 4. În general, emisiunile de datorie ale Guvernului au un raport bid-to-cover mai mic de 2, iar cererea solidă pentru aceste titluri cu maturitate de 22 de luni a permis menținerea costului de împrumut la doar 6,04%, un nivel similar cu emisiunile anterioare de pe această scadență.

Pe de altă parte, emisiunile pe termen lung au mers până acum ceva mai slab ca în precedentele luni, iar dobânzile au crescut. De exemplu licitația din aprilie pentru obligațiunile cu scadența aprilie 2031: ofertele au însumat doar 719 milioane de lei la un prospect de 400 de milioane de lei, iar Ministerul Finanțelor a împrumutat 580 de milioane la o dobândă medie de 6,58%, cu 16 puncte de bază mai scump (0,16%) decât la licitația similară din februarie și cu 21 puncte de bază mai mult față de licitația similară din ianuarie. În octombrie 2023, pentru aceleași titluri cu maturitatea de 7 ani, creditorii cereau o dobândă de 7,2%.

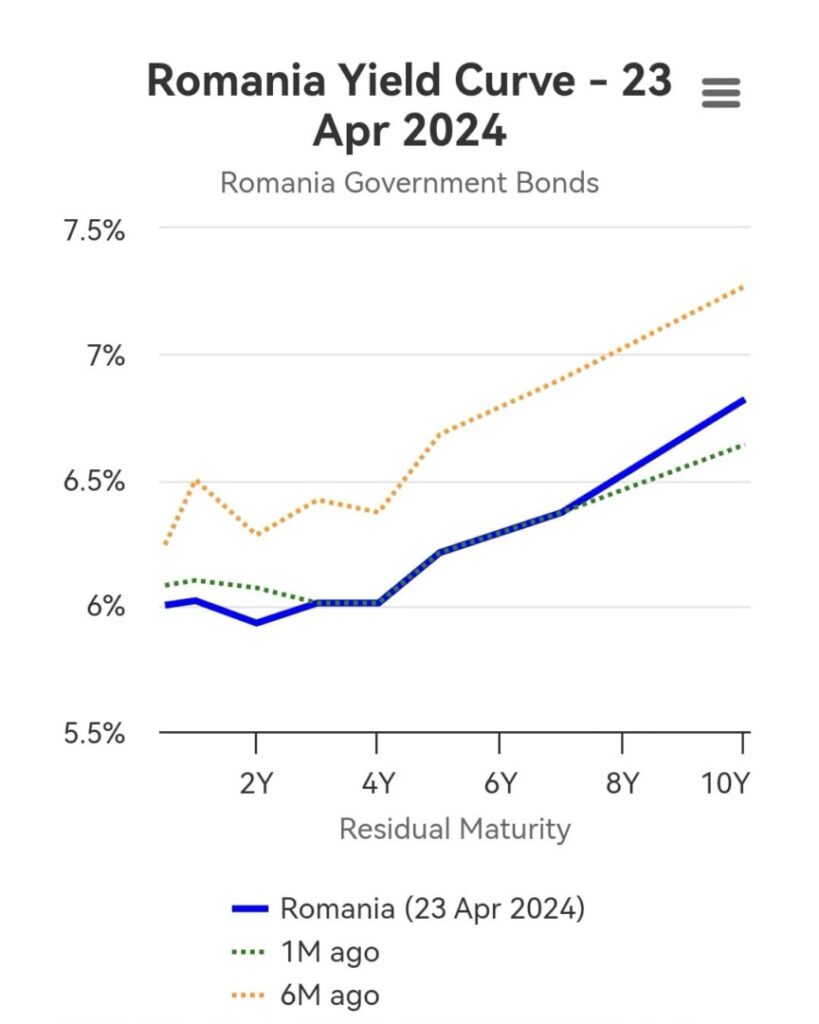

În același timp, dobânzile din piețele secundare au crescut pe toate maturitățile în ultimele luni, după cum se poate vedea în graficul cu curba randamentelor asociate titlurilor de stat (curba randamentelor RO = dobânzile de împrumut ale statului român începând cu scadențele pe termen scurt și încheind cu cele pe termen lung). La această evoluție au contribuit vânzările investitorilor nerezidenți, care doar în ianuarie au avut ieșiri nete de pe titlurile de stat denominate în lei de 1,7 miliarde de lei. În același timp, băncile locale au cumpărat în ianuarie, pe net, titluri de stat în valoare de 9,9 miliarde de lei.

La menținerea sub control a dobânzilor de pe piața internă ajută atât excesul de lichiditate din piața bancară, cât și așteptarea ca Banca Națională (BNR) să facă prima reducere de 25 de puncte de bază a dobânzilor la ședința de politică monetară din luna mai.

Condițiile financiare de pe piața interbancară locală au continuat să fie pozitive în luna aprilie, având în vedere că în dobânzile din piața monetară (ROBOR) sunt la un nivel inferior dobânzii de referință a BNR, aflată în acest moment la 7%. Surplusul de lichiditate din piața bancară s-a redus puțin în martie la o medie zilnică de 44,7 miliarde de lei, dar va primi un nou impuls major în aprilie datorită ajungerii la scadență a unor emisiuni de titluri de stat în valoare totală de aproximativ 21 miliarde.

În același timp, aproape toate băncile se așteaptă ca BNR să reducă dobânzile luna viitoare, după ce inflația anuală a scăzut în martie sub rata dobânzii de referință, la 6,7%. Cu toate acestea, chiar dacă scăderea ratei anuale a inflației este sprijinită și va fi sprijinită de efectele statistice, adică de raportarea la nivelurile lunare mai mari din 2023 (martie 2023 a avut o inflație lunară de 1%, aprilie 2023 de 0,75%, mai 2023 de 0,64%, septembrie 2023 de 0,8%), rata inflației de la începutul anului (deci inflația pe 3 luni, din ianuarie 2024 până în martie) a fost de 2,4%.

Totodată, la o rată trimestrială continuă de 2,4%, vorbim de o inflație de 9,6% în 2024, chiar dacă rata anuală va arăta mai bine datorită efectelor statistice. Surprize ar putea aduce lunile de vară, în care inflația alimentară este ținută sub control de alimentele locale care intră în ciclul comercial, dar cea la servicii tinde să crească mai puternic. Mai ales că lunile de vară din 2023 au avut cifre lunare mici ale IPC – iunie 2023 a avut o rată lunară a inflației de 0,4%, iulie de doar 0,15%, iar august de 0,54%.

Așteptările de reducere a dobânzilor au fost reîntărite și de declarațiile recente ale lui Nicolae Ciucă, președintele PNL și al Senatului României. Prezent săptămâna trecută la Digi24, Ciucă a spus că a vorbit cu premierul Marcel Ciolacu, ministrul Finanțelor Marcel Boloș și guvernatorul Mugur Isărescu să „vedem cum putem să scădem dobânda de referință”.

Investitorii în obligațiuni din piețele externe au început să-și dea seama că ei vor plăti, prin inflație, pentru iresponsabilitatea fiscală a politicienilor din toată lumea. Investitorii din România încă sunt hipnotizați de randamente aparent atractive, care de fapt asigură randamente reale negative.

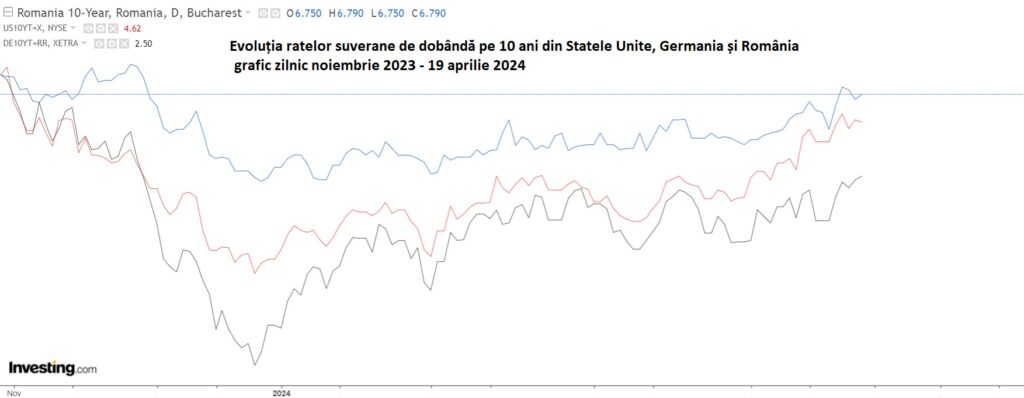

Evoluția ascendentă a ratelor de dobândă de pe piața internă este explicată de tendința din piețele internaționale, unde dobânzile suverane cu maturitate similară ale Statelor Unite ale Americii (SUA) sau Germaniei au început să crească în condițiile în care inflația a dat în martie semne puternice de reaccelerare, bancherii centrali au semnalat în debutul lunii aprilie că s-ar putea să fie nevoie de ceva mai mult timp pentru reducerea dobânzilor, iar investitorii își recalibrează portofoliile la riscuri, inclusiv la cele geopolitice.

Această recalibrare a început încă din prima zi a noului trimestru, astfel că apetitul pentru risc al participanților la piețe a fost lovit de faptul că piețele bursiere au început din 1 aprilie să dea înapoi o parte din raliul masiv din perioada noiembrie 2023 – martie 2024, cel mai probabil în anticiparea unui nou raliu pre-electoral – în noiembrie vor avea loc alegerile prezidențiale din SUA, iar statistica arată că anii electorali aduc randamente consistente, de 2 cifre, pentru piețele bursiere.

De unde reaccelerează inflația, care oricum este structurală

În luna decembrie 2023, președintele Fed, Jerome Powell, a semnalat că relaxarea politicii monetare este în cărți pentru anul electoral 2024, indiferent de evoluția inflației. În urma anunțului surpriză al domnului Powell, care a fost urmat de poziții similare din partea Băncii Centrale Europene (BCE) și a altor bănci centrale din lume, piețele financiare de toate culorile au pornit un raliu istoric. De atunci, bursele din piețele dezvoltate au crescut cu procente între 20% sau 30%, Bitcoin și aurul au ajuns la maxime istorice, iar majoritatea mărfurilor agro-alimentare se tranzacționează la maximele ultimilor doi ani.

Grație efectului de avuție (raliul piețelor a produs trilioane de dolari în avuție) și a deficitului bugetar de 2-3 trilioane de dolari al guvernului american, caracteristic unor perioade de criză sau război, cererea de bunuri și servicii și implicit spațiul firmelor de a crește prețurile de consum au primit un impuls masiv.

În același timp, prețul internațional al petrolului, una din cele mai importante componente în materie de evoluție a inflației, amenință să iasă din perioada de consolidare din ultimele luni și să reînceapă să împingă inflația în sus, după ce s-a stabilizat pe un plafon superior nivelului de 3% peste tot în lume. Peste toate vin dobânzile suverane, care au repornit tendința de creștere după ce investitorii au înțeles jocul pe care îl face Fed, care va produce costuri mai mari pentru creditori prin inflația permisă a fi mai mare în viitor.

Domnul Powell s-a văzut obligat să răspundă la tendința recentă din piețe, iar săptămâna trecută a avertizat că s-ar putea să fie nevoie de ceva mai mult timp pentru a opera primele reduceri de dobânzi. În răspuns, oficiali ai BCE au ieșit și au introdus la rândul lor și mai multă confuzie în piețe cu privire la traiectoria dobânzilor după luna iunie, când este anticipată o primă scădere a dobânzilor din partea BCE.

Cât a împrumutat România în primele 3 luni din 2024. Băncile au investit, pe net, 9,9 miliarde de lei în titluri de stat denominate în lei doar în ianuarie

Dobânzile mari sunt problematice în contextul în care grevează bugetele anilor următori cu cheltuieli mai mari cu dobânzile, având în vedere că politicienii nu au apetit să revizuiască structura generală a cheltuielilor sau sistemul fiscal – în lipsa unei astfel de revizuiri îndatorarea generaţiilor viitoare va continua să se facă în mare parte pentru plata salariilor din sistemul public şi a pensiilor (inclusiv cele speciale) majorate în ultimii ani.

Guvernul a împrumutat deja în primele 3 luni din acest an puțin peste 70 de miliarde de lei pentru finanțarea deficitului bugetar și plății datoriei ajunse la scadență în acest an, sume care cumulat se ridică la o valoare record de 181 miliarde de lei. Sumele împrumutate deja se adaugă la cele aproape 20 de miliarde de lei atrase în final de 2023 ca prefinanțare pentru debutul de an și pentru reconsolidarea bufferului la dispoziția Guvernului.

Împrumuturile mari din acest an sunt explicate de deficitul bugetar mare, prognozat de Guvern a se ridica la 5% din PIB (87 miliarde de lei), unul din cele mai mari din UE. Evoluția deficitului bugetar din primele 3 luni (-2,07% din PIB) indică însă că gaura bugetară din acest an se va îndrepta ușor spre 6-7% din PIB, în lipsa unor reduceri mari de cheltuieli la capitolele cheltuieli cu investiții sau cu bunurile și serviciile administrației publice.

În acest an, Guvernul are cheltuieli cu dobânzile de circa 35 de miliarde de lei, adică undeva la 2,2% din PIB sau 6-7% din veniturile bugetare, un nivel extrem de ridicat. Fără o strategie de reducere a deficitului bugetar, Guvernul va continua să se confrunte cu dobânzi ridicate, majorarea cheltuielilor cu dobânzile și a datoriei publice ca procent în PIB în anii care urmează.

Dobânzile percepute României sunt în continuare cele mai mari din Europa și vor rămâne așa în cazul în care nu se face o corecție credibilă a deficitului bugetar. Din cauza amânării corecției și al modului în care este văzută clasa politică românească în afară, prin prisma indisciplinei fiscale și a credibilității scăzute, investitorii penalizează debitorul și solicită o primă de risc din cauza riscului de țară care se traduce prin dobânzi mai mari. O altă cauză a dobânzilor mai ridicate este inflația, care în România este foarte mare comparativ cu restul țărilor din Europa Centrală și de Est.

Sursa foto: Inquam Photos/Octav Ganea

Sursa foto: Inquam Photos/Octav Ganea