Guvernul a împrumutat în luna august 15,5 miliarde de lei, ceea ce duce împrumuturile pe întreg anul la 168 miliarde de lei. Asta înseamnă că Guvernul și-a acoperit, în cele 8 luni scurse din 2024, 93% din necesarul brut de finanțare subestimat din acest an, compus din deficitul bugetar subestimat (87 miliarde de lei) și plata datoriei ajunse la scadență în acest an (125 miliarde de lei, sumă neactualizată).

Urmărește mai jos producțiile video ale Economedia:

- articolul continuă mai jos -

Având în vedere că Guvernul vrea să majoreze ținta de deficit la 7% din Produsul Intern Brut (PIB) în acest an, de la 5%, pe fondul ieșirii de sub control a cheltuielilor bugetare în anul electoral, sumele ce vor fi împrumutate până la final de an vor depăși 250 de miliarde de lei. Vorbim despre un necesar pentru deficit de circa 120 miliarde de lei + 130 miliarde de lei pentru plata datoriei scadente în acest an, la care se adaugă prefinanțarea pentru 2025, în valoare de circa 20-25 miliarde de lei.

În teorie, având în vedere faptul că Guvernul țintește un acord de reducere a deficitului bugetar la sub 3% din PIB pe un termen de 7 ani (reducere de cheltuieli de câte 0,74% din PIB în fiecare an din cei 7), Ministerul de Finanțe nu are motive să facă arierate foarte mari în final de 2024 care să mascheze mărimea reală a deficitului. Din contră, MF are tot interesul să împingă deficitul cât mai sus (6,9% ținta Comisiei Europene) în acest an pentru ca nivelul de plecare să ofere partidelor de la guvernare cât mai mult spațiu politic și fiscal.

Valoarea de 168 miliarde de lei a împrumuturilor din acest an include credite de dezvoltare de la instituții internaționale precum Banca Europeană pentru Reconstrucție și Dezvoltare (BERD), Banca Europeană de Investiții (BEI) sau Banca Mondială, precum și finanțările atrase de Guvern de la populația României prin programele Tezaur și Fidelis. Nu sunt avute în vedere operațiuni de preschimbare realizate de Ministerul Finanțelor.

Guvernul a împrumutat mai puțin decât obișnuia de la bănci, în august. A atras însă mai mult de la populație

Împrumuturile de la bănci, prin piața primară administrată de BNR, au totalizat în august aproape 7,68 miliarde de lei, mult sub media acestui an, în condițiile cererii mai scăzute de la bănci și în contextul în care, de la populație, Guvernul a atras în august undeva la 4,9 miliarde de lei.

Circa 1,66 miliarde de lei reprezintă subscrieri realizate până în data de 19 august prin ediția actuală a programului Tezaur, care se încheie în data de 5 septembrie, în timp ce 3,23 miliarde de lei au fost atrase prin programul Fidelis, derulat prin Bursa de Valori București.

La aceste sume se adaugă acordul de finanțare pentru politici de dezvoltare semnat de Ministerul de Finanțe cu Banca Mondială, în valoare de 600 de milioane de euro, echivalentul a aproape 3 miliarde de lei. Contractarea acestui împrumut “pentru politici de dezvoltare privind managementul fiscal și creșterea verde” a fost condiționată de realizarea unor reforme structurale deja îndeplinite, după cum arată comunicatul MF.

Cele 7,68 miliarde de lei atrase de la bănci, prin piața primară administrată de BNR, au fost făcute la dobânzi în scădere comparativ cu lunile precedente, grație celor 2 decizii ale băncii centrale de reducere a ratelor de dobândă.

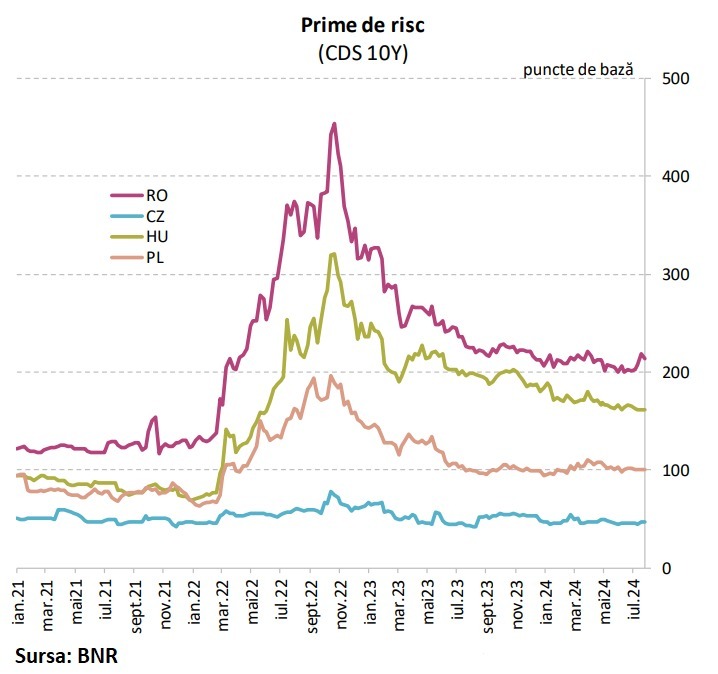

Cu toate acestea, dobânzile de împrumut ale României sunt cele mai ridicate din Uniunea Europeană și din Europa în general, în special din cauza inflației mari (cea mai mare din UE), a deficitului bugetar imens (7% din PIB) și a credibilității scăzute pe care o are clasa politică în fața investitorilor când vine vorba de corectarea acestui deficit. Din cauza amânării corecției, a indisciplinei fiscale și a credibilității scăzute a guvernanților, investitorii penalizează Guvernul și solicită o primă de risc din cauza riscului de țară, care se traduce prin dobânzi mai mari.

Câteva exemple în ceea ce privește dinamica din august a costurilor de finanțare ale statului: ultimul împrumut din august prin obligațiunile cu scadența iulie 2034 s-a realizat la o dobândă medie de 6,54%, în scădere de la 6,82% în iulie, în timp ce împrumutul din august prin obligațiuni cu scadența aprilie 2029 s-a făcut la o dobândă medie de 6,37% față de 6,67% în final de iunie. În același timp, un împrumut pe scadența februarie 2038 s-a realizat la o dobândă de 6,72%, în scădere de la 6,90% în luna mai, dar în creștere față de 6,43%, cât a fost dobânda la împrumutul din ianuarie pe aceeași scadență, cea mai lungă a statului.

În același timp, având în vedere necesarul rămas de împrumutat în acest an (peste 70 de miliarde de lei), Guvernul va mai ieși cel mai probabil pe piața internațională în următoarele luni, după ce în prima parte a anului a făcut 3 ieșiri externe prin care a atras 7,2 miliarde de euro și 4 miliarde de dolari. Acest necesar ridicat de finanțare rămas va ține cel mai probabil sus dobânzile suverane, în ciuda scăderii inflației și a ratelor de dobândă din partea BNR.

În piața bancară continuă să existe o cantitate amplă de lei, lichiditate „în exces” care cel puțin în iulie s-a ridicat la circa 45 de miliarde de lei. Bani pe care băncile i-au parcat la Banca Națională a României (BNR), la o dobândă medie de 5,82%. BNR a permis umflarea acestui exces de lichiditate pentru ca Guvernul și economia reală să aibă surse de finanțare. Pe fondul acestui surplus de lichiditate dobânzile la creditele de consum și cele ipotecare oferite de bănci au tot scăzut în ultimul an și au sprijinit economia și consumul, care înregistrează o rată de creștere anuală foarte alertă, de 6-7%.

Guvernul va mai apela în acest an și la piețele externe. BNR ar putea ajuta Guvernul cu noi scăderi de dobândă, dacă inflația continuă să vină în jos

Încă de dinainte de luna iulie, când BNR a făcut prima scădere a ratelor de dobândă, așteptările nu erau ca Banca Națională să înceapă un ciclu extins de scădere a dobânzilor, ci mai degrabă un ciclu scurt, de moderare în jos a acestora. Asta înseamnă mai degrabă o reașezare a dobânzilor pe un palier ușor inferior, dar în continuare setat la înălțime (6% rata-cheie în debutul lui 2025), în contextul macroeconomic internațional și intern încă neclar, în care în România vor expira anul viitor multiple plafonări de prețuri, iar în SUA se propun politici macroeconomice puternic inflaționiste/stagflaționiste.

BNR mai are în acest an ședințe în 4 octombrie și 8 noiembrie, iar până la ședința din octombrie va avea acces la datele privind inflația din august. În prezent, estimările sunt de reluare a tendinței de atenuare a ratei inflației, după creșterea ratei anuale a IPC la 5,4% în iulie, de la 4,9% în iunie, venită pe fondul creșterii accizelor la combustibili.

Efectele statistice de bază sunt cât de cât favorabile, în ciuda presiunilor inflaționiste puternice din economie, cu rate de creștere lună/lună a inflației de 0,54% în august 2023, 0,79% în septembrie 2023 și 0,57% în octombrie 2023. Asta înseamnă că, dacă în lunile viitoare inflația lunară IPC va veni sub aceste niveluri, rata anuală a inflației va scădea. Pentru finalul anului 2024, BNR estimează o rată anuală a inflației de 4,0%.

Relevant pentru noi scăderi de dobândă va fi cât de mare va redeveni diferența între rata cheie de dobândă a BNR și rata anuală a inflației, care arată cât spațiu pentru noi reduceri are banca centrală. Până acum, mai mulți oficiali ai BNR au semnalat intenția de a păstra dobânzile real pozitive (un anumit grad de restrictivitate) pentru ceva timp, inclusiv pentru a contrabalansa deficitul bugetar record și în corelație cu intențiile bancherilor centrali de la băncile mari (politica “higher for longer” – dobânzi mai mari pentru mai mult timp).

Având în vedere că rata efectivă de politică monetară este rata facilității de depozit a BNR (5,5% actual), o nouă scădere a dobânzilor pare dependentă de această lărgire a diferențialului cu inflația.

Notă: Potrivit datelor aferente lunii aprilie, aproape 25% din datoria României în lei este deținută de investitori străini (nerezidenți – în creștere de la 19% în final de 2022), în timp ce în totalitatea datoriilor, în intern şi extern, ponderea investitorilor străini este de aproximativ 50%.

Citește și:

Sursa foto: Ilona Andrei / G4Media

Sursa foto: Ilona Andrei / G4Media